TIPS

- 保險規畫、稅務規畫、投資規畫、退休規畫、遺產規畫五大規畫要在同一個大目標下來進行,不然就會變成是各自為政下的投資管理。

- 稅務、遺產規畫對高資產人士至關重要,對於小資族來說卻非當務之急,所以不妨先聚焦保險、投資及退休。

- 小資、中產階級藉由定期險拉高保障,高資產人士則是善用高額終身壽險作為遺產規畫的利器。

- 規劃保險時,保額為年收入的十倍、年繳保費以年收入的十分之一為限,實際規畫得因各人或家庭情況而定。

- 找到「適合自己」的、「有系統」的「穩定」獲利方法,才是根本之道。

闕又上很像一名傳教士,他總是那麼不厭其煩、苦口婆心地重申個人財務規畫的重要性,不似仿間理財書常見聚焦工具和技巧的介紹,他更著重觀念的引導。

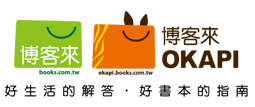

他的新作《全方位理財的第一堂課》強調整體財務規畫,書中概括了五大財務領域:保險規畫、稅務規畫、投資規畫、退休規畫、遺產規畫,一言以蔽之,一般人從生到死可能碰觸的幾大財務議題皆涵蓋其中。闕又上除了是一名基金經理人,也是執業三十逾年的財務規畫師(CFP, Certified Financial Planner),而CFP測驗共計六大科目——基礎理財規畫、風險管理與保險規畫、員工福利與退休金規畫、投資規畫、租稅與財產移轉規畫、全方位理財規畫,本書的架構雛形即脫胎於此。

在一生的理財規畫當中,保險、稅務、投資、退休、遺產任一領域都像一塊不可或缺的拼圖,然而很多人談到理財,似乎只著眼於投資規畫。闕又上指出:「事實上,好的投資規畫必須和其他四個規畫有連結,而且彼此有協同性與聯合作用。這五大規畫要在同一個大目標下來進行,不然就會變成是各自為政下的投資管理。」也就是說,每一個規畫應該產生一加一大於二的效應,亦即「綜效」。說來容易,要做到可不簡單。為幫助讀者理解何謂整體規畫的視野及其重要性,闕又上舉了很多例子,包括公司理財中的資本配置、1950年中美兩國正面迎戰的長津湖戰役等。他也強調,應首重五大整體財務規畫,次之為投資哲學的形成和建立,最後才是實質的管理操作。

這五大財務規畫當中,稅務、遺產規畫對高資產人士至關重要,對於小資族來說卻非當務之急,所以不妨先聚焦保險、投資及退休。理財路上有攻有守,缺一不可。不難想像,保險形同防守,投資則為進攻,至於能夠安享退休生活,應是大多數人的終極目標。

在手頭可運用資金有限的情況之下,如何將每一分錢發揮最大效益?書中有一張圖指出各國在股票、現金、保險和房地產的資金分布,中國、日本、德國、台灣、美國等五國中,美國資金在股票的佔比最高,達32%,台灣佔18%。而台灣人資金佔比第一的竟是保險,高達42%,遠超過排名第二、佔比23%的房地產。闕又上花了很大篇幅談保險,因為他1980年代赴美留學時,即是以銷售保險起家。但更重要的理由或許是,他摯愛的妻子一生歷經大小手術八次、每月例行性的小手術更達數十次,最終罹癌早逝,他陪伴在側多年,除深刻體認到健康的可貴外,從妻子及周邊友人客戶身上,他也見證了保險規畫的重要性。

我在2018年進入美商保險公司服務,當時業務總監來自日本分公司,鑑於台灣保險滲透度(壽險公司保費佔國民生產毛額比例)雖多年蟬聯世界第一,但國人保單平均死亡給付僅五十多萬(近年隨金管會推動「提高國人保險保障方案」,人均壽險保障緩步提升),故決定以保障型壽險為銷售主軸,特別主打低保費、高保障,強化人生重大責任期之保障的「定期壽險」。很多人將承擔死亡保障的壽險視為單純的主約,保費愈低愈好,而少去檢視其重要性。壽險保額規劃首要考量為是否負扶養義務,倘若你上有老,下有小,而他們確實仰賴你的收入,那麼,請務必將親人的生活費、教育費乃至醫療、長看費用納入考量。

身處保險產業時,發現壽險規畫亦呈現不同樣態,小資、中產階級藉由定期險拉高保障,高資產人士則是善用高額終身壽險作為遺產規畫的利器,可見同樣的金融商品,會依個人的條件、目的而產生不同的規劃方式。

保險的本意在於降低不可預料或不可抗力之事故導致的損害,但在台灣卻有很多人將保險作為儲蓄、投資的工具,不僅可能導致高保費、保障卻不足的狀況,更忽視這類保單的變現性、IRR(內部報酬率)、附加費用、投資風險等問題。為什麼財務規畫必須整體考量?因為一旦在資金配置上過分偏重特定資產類別,勢必會壓縮到其他資產的配比。在保險規畫上,有一簡單的「雙十法則」可供參考,亦即保額為年收入的十倍、年繳保費以年收入的十分之一為限,至於實際規畫仍得因各人或家庭情況而定。

本書另一值得參照之處在於,闕又上長年往來於台美,熟悉兩國金融法規與制度、以及金融商品之差異,所以便於進行雙方比較。好比他屢次在著作中質問「為什麼我們的退休金是老美的一半?」,並以此呼籲政府應開放人民自選勞退基金投資標的。在投資規畫上,他也建議除了台股,應適度將美股、債券納入配置以提升績效。相關論述可參閱《阿甘投資法》、《為什麼你的退休金只有別人的一半?》二書。

書中提到,投資規畫時至少須考慮六大要件,包括未來的目標、投資的時程、風險承受度、投資哲學,以及了解主被動投資的優缺點及限制、投資心理學,方能貫徹紀律,逐步實現計畫。找到「適合自己」的、「有系統」的「穩定」獲利方法,才是根本之道。

其實,闕又上本身是一位基金經理人,優異的操盤成績,甚至曾獲《路透社》譽為「擊敗華爾街的無名小子」(How a little-known stock picker beat Wall Street),可見他絕非不諳選股之道,然而截至目前他出版的著作中,除了力拱家喻戶曉的護國神山外,鮮少「報名牌」或大談主動投資。不談,是因為他深知這不是一門人人皆能上手的功課,反觀以市值型ETF作為標的的被動投資,搭配妥善的資產配置,即能省力確實地創造一定績效。他怕你不信,做了好些表格,回測、比較各種情況下的投資績效,所謂數字會說話,讀者當可自行判斷。

你也許會好奇,他為什麼要竭盡心力做這些利他的事?在結語部分,他說出塵封18年的往事,這也是我全書看得最慢,幾度停下的段落。關於妻子的早逝,他在早先的書雖提過,但未談及細節,知其詳情,始知他為何在財務工作繁忙之餘仍分身推廣預防醫學,又為何強調要打造「均衡的財富人生」,思索金錢以外的意義。

他曾引述前可口可樂某子公司總裁布萊恩.戴森的一段畢業致詞:「想像人生是一場在空中不停拋接五個球的遊戲,這五個球分別是工作、家庭、健康、朋友以及心靈,而你不能讓任何一個球落地。」不只財務規畫講求全面,人生更當如是,設法謀求整體均衡,才會真正快樂。

※本篇文章由作者個人創作授權刊登※

作者簡介

政治大學新聞研究所碩士。求知若渴之人。當過記者、公關、業務。從前是個文青,著迷於文學、電影、旅行。著有《再見楊德昌》、《紙上放映:探看台灣導演本事》 。2018年開始投資,並且進入金融保險業,意外發現財經世界宏觀、具體、現實得很迷人。理想人生是可以在理性與感性、理想與現實之間求取平衡。

✎作家金句:「自己的自由,只能自己創造。」

► 勇敢置產好還是投資營建股好?「買房小白」交屋後的真心告白

► 投資致富關鍵兩要素為何?「選股金礦地圖」助你遠離選股困難症!

► 最重要的投資是什麼?──首度公開!洛克斐勒寫給兒子的30個致富關鍵

►3個月內收入翻倍成長的秘密!致富成功學,吸引財富你可以這樣做

回文章列表