「以前覺得錢夠用就好, 現在才發現我根本沒有夠用的錢!」

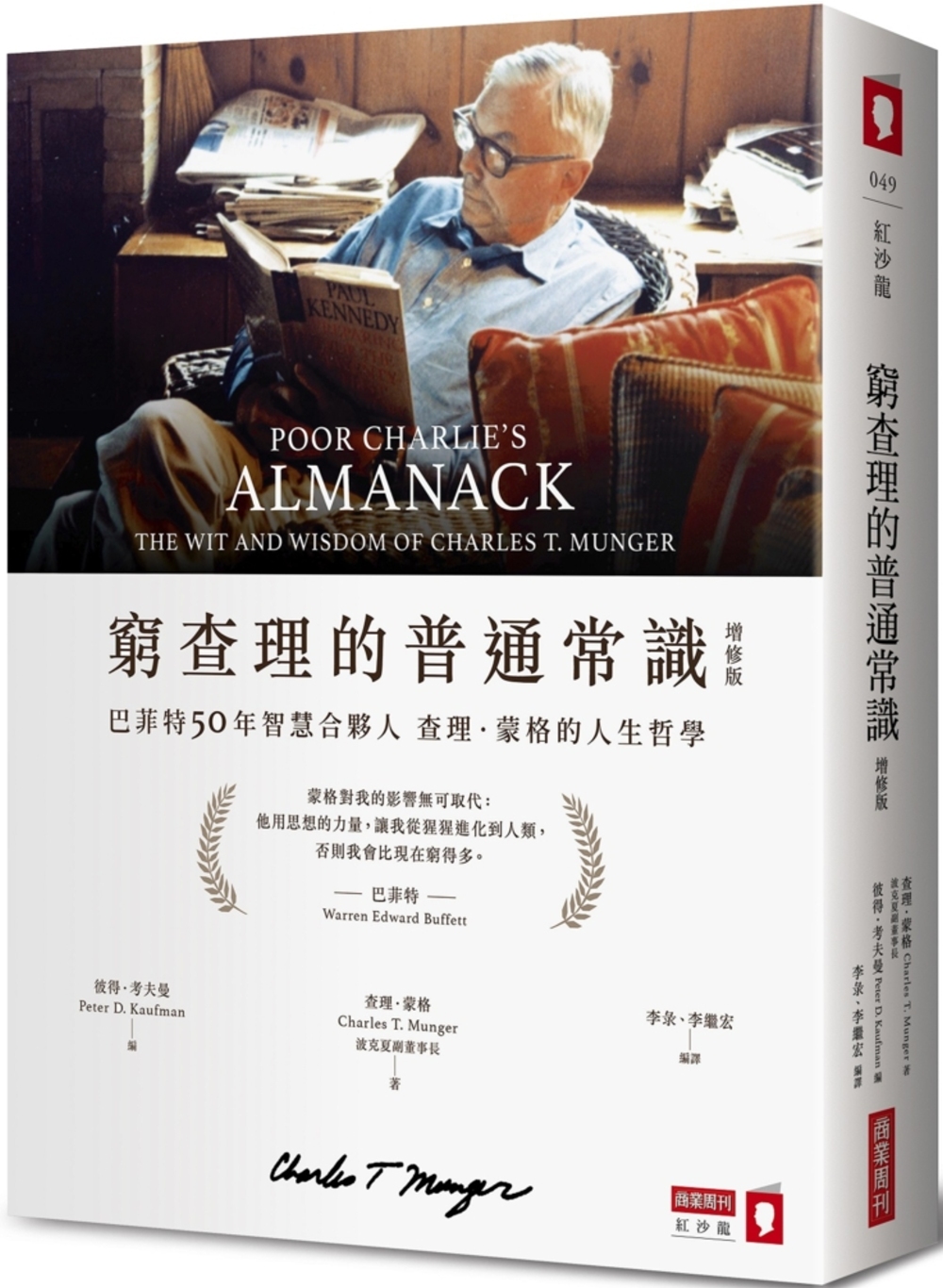

文青理財的50道陰影

現在開始食人間煙火!一位前文青的讀書理財筆記

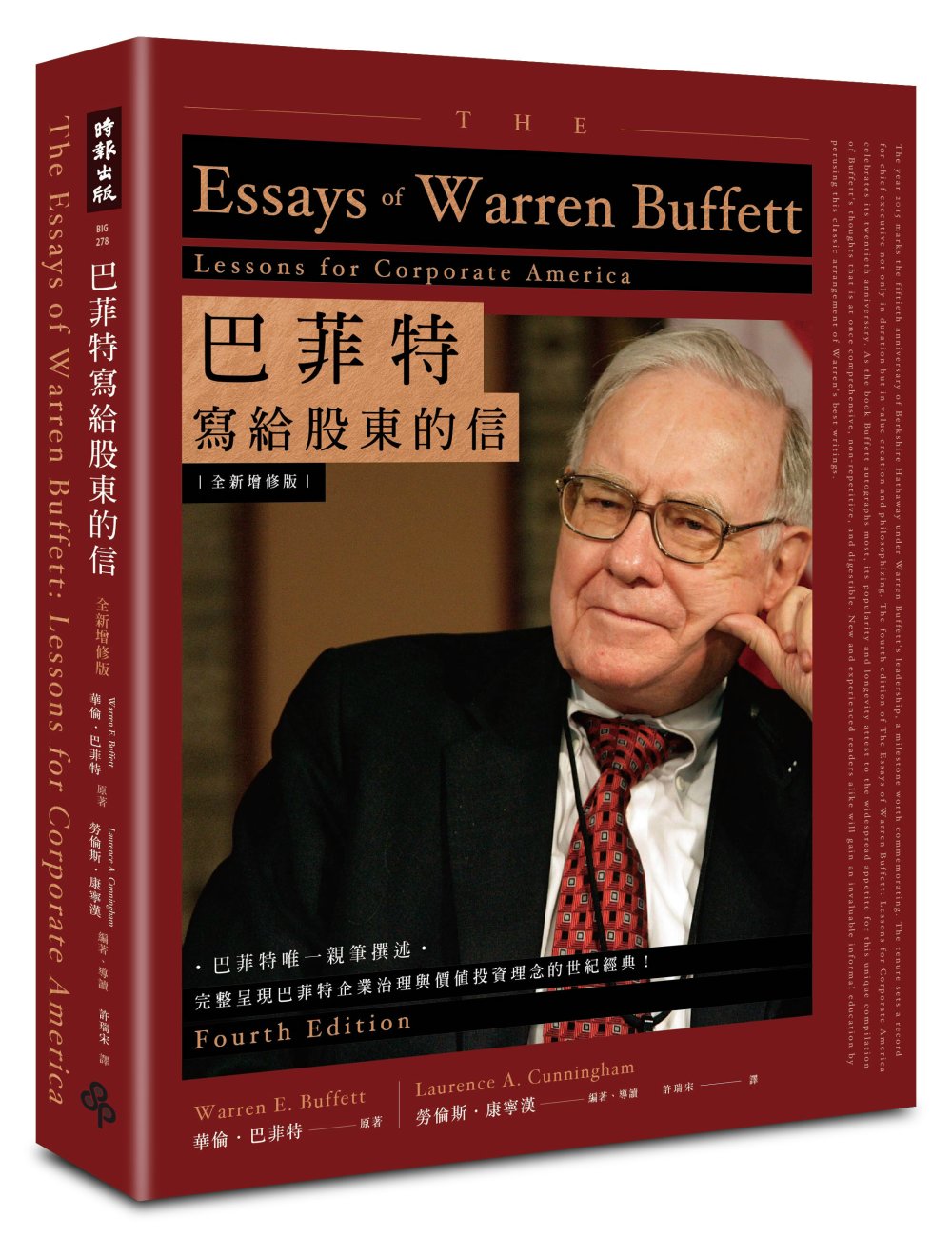

股神巴菲特說,只要在郵箱收到霍華.馬克斯(Howard Marks)的投資備忘錄,他定會馬上打開閱讀。霍華.馬克斯是橡樹資本管理公司董事長暨共同創辦人,也是價值投資學派的信徒,旗下管理資產逾千億美元,二十多年來穩定繳出年化報酬率19%的傲然績效。《投資最重要的事》匯聚其投資哲學,談述第二層思考、控制風險、反向投資等重要觀念,對於培養健全的投資心理助益甚大。

以分析公司的特性作為股票分析的方法,稱為「基本面分析」(fundamentals analysis),其中又可概分為兩大投資方法:「價值投資」(value investing)看中公司當前的實質價值,目標是找出價值被低估的股票,逢低買進;「成長股投資」(growth investing)則是強調未來發展潛力,致力發掘前景亮眼的公司。可想而知,前者較後者來得容易預測。

對於馬克斯來說,「以低於價值的價格買進」是最可靠的獲利方法。我們先來談談他之所以奉行價值投資的原因。

1968年馬克斯在投資管理業找到的第一份工作是在第一國家城市銀行(First National City Bank, 即現今的花旗銀行)的投資研究部暑期工讀,當年美國機構法人高度推崇「漂亮五十投資」(Nifty Fifty investing),爭相將資金投注於預估未來價值會快速成長的五十間美國大型企業,這當中包括耳熟能詳的柯達(Kodak)、全錄(Xerox)、IBM、可口可樂、德州儀器等。這股成長股投資熱潮達到最高峰時,公司的本益比(P/E Ratio, 股價/每股盈餘)高達八、九十倍,本以為這些企業前景無懈可擊,未料1970年代初期石油禁運、通膨高漲,導致股價狂洩,本益比崩跌至八、九倍,瞬時縮水為十分之一。(然而若把時間軸拉長,漂亮五十有一半的公司在往後的25年收穫了可觀的報酬。)

這次崩盤也成了馬克斯事業上的分水嶺。他丟掉了投資研究部門的工作,轉往成立高收益債和可轉換公司債券基金,在固定收益投資大顯身手。在漂亮五十泡沫的巨大陰影下,他的投資哲學緩慢建構形成。馬克斯認為,作為一名出色的股票投資人,你必須要是一個樂觀主義者,相信經濟將長期向上發展;相較之下,債券投資多半傾向懷疑主義,對於下檔風險有所警惕,他之所以能夠在固定收益市場如魚得水,正是因其屬性呼應著他內在的保守性格。也因為過去科技公司鮮少發行債券,使得他疏於關注隱然成形且態勢兇猛的科技新浪。

馬克斯的父母出生於20世紀初期,歷經美國經濟大蕭條,他自然承襲了父母對於被剝奪的深層恐懼。「別把雞蛋放在同一個籃子裡」、「未雨綢繆」是自小伴隨他長大的格言,順勢將他推向價值投資的懷抱,鍥而不捨地在投資市場上尋找便宜貨。

反觀他的兒子安德魯(Andrew Marks),儘管從小耳濡目染,也欣賞他父親的投資哲學,諸如注重投資心理學、重視基本面、認同反向投資,但在投資上,卻發展出截然不同的心態與策略。起初安德魯是個不折不扣的巴菲特追隨者,隨著投資經驗的積累,他逐漸發展出自己的一套觀點,並且大部分投資於科技類股及成長性企業。他成立了一間創投公司,也掌管家族的投資,績效斐然。

在過去十年的大多頭行情中,價值投資的表現顯然較成長股投資失色,2020年尤其如此,這也讓霍華.馬克斯深刻反思。他在今年1月寫給投資人的備忘錄Something of Value中,擴充了價值投資的內涵,更試著打破價值投資和成長股投資長久以來二元對立的迷思。

馬克斯指出,現今我們所處的世界複雜多變,早年價值投資之父班傑明.葛拉漢(Benjamin Graham)和巴菲特貫徹其價值投資策略的時空背景早已不復存在。隨著市場全球化,互聯網和軟體的獲利潛力劇增,科技公司或科技輔助型企業遠比我們以前所想像的更有價值,而創新及技術變革的速度也超乎預期。究竟該如何評估這些新興科技公司,顯然對於傳統價值投資者是莫大挑戰,就連馬克斯也不得不坦承,在風起雲湧的時代裡,價值投資學派所面臨的侷限。

價值投資主要取決於「均值回歸」(Mean Reversion)的假設,即漲多必跌、跌深必漲,就像擺盪的鐘擺,遲早都會反轉擺盪回中點。這意味著,價值投資者會不斷尋找價值被低估的標的,一旦回歸合理價位,就選擇賣出並繼續尋找下一個。近來馬克斯頻頻詢問安德魯,某某股票今年來已上漲了xx%,要不要考慮在攀升至xx倍本益比時將這檔可能被高估的股票賣出,落袋為安,確保報酬不會像煮熟的鴨子般飛了?

猜猜安德魯怎麼回答?

「老爸,我早已告訴過你了,我不是賣家(seller)。我為什麼要賣?我是一個長期投資人,我不認為股票應該如同紙張般交易,而應視其為企業的部分所有權。況且,這家企業還有很大的潛力,我可以承受短期的下跌,而且波動的風險正是股票市場創造獲利機會的根本。最終,只有長期的投資報酬才是重要的。」安德魯表現得意志堅決。

「價值投資並不全然意味著低估值。價值可以體現在許多層面。成長快速的公司仰賴科技等無形資產,重點在於其實質價值,高本益比不代表就不值得投資。」「估值較高的股票不代表它被高估,估值低的股票也不意味著它就是便宜貨。」馬克斯在最新一期備忘錄最後歸結了以上重點結論。

馬克斯鼓勵價值投資者,一方面要對「好到不像是真的」抱持懷疑,另方面,仍應對當前趨勢抱持好奇,追根究柢,才不致錯估情勢,葬送可能創造豐厚報酬的機會。備受推崇的價值型投資人約翰.坦伯頓爵士(Sir John Templeton)警示,當人們又自信滿溢,高呼「這次可不一樣!」時,意味著風險近在眼前,但他也表示,這些樂觀人士或許有百分之二十的機率是正確的。馬克斯認為,在瞬息萬變的21世紀,科技引領世界,情勢超乎預期的機率恐怕要大得多。

誠如馬克斯在《投資最重要的事》所言:「由於投資的藝術成分與科學成分相當,因此不管是在這本書,還是其他地方,我的目標都不在於找出投資常規。事實上,我最想強調的事情之一是,投資方法務必要藉由直覺且不斷調適,而不是固定與機械化的操作。」與時俱進,找到適合自己的投資方法,是每位投資人一輩子的課題。

─────────────────

霍華.馬克斯給投資人的最新備忘錄Something of Value全文可見此

專欄不定期更新!按下方作者追蹤按鈕(須登入),更新通知不漏讀!

001:為什麼我們談理想、談使命,就是不談錢?

002:靠讀書學理財,要先從錯誤範例學起

作者簡介

延伸閱讀

- 個人意見:很重要所以讀兩次的理財書──《投資最重要的事》

- 個人意見:經過幾個月,理財書閱讀有讓我每秒幾百萬上下嗎?──理財書教我的事

- 【不/宜讀指南】夫妻吵架的時候、孩兒歡顛的時候,媳婦燈塔宅女小紅都讀什麼?

※本篇文章由作者個人創作授權刊登※

回文章列表